OPEN ACCESS

OPEN ACCESS

La disuguaglianza socioeconomica in America Latina e Colombia.

Panoramica sulle politiche pubbliche per la redistribuzione della ricchezza

La desigualdad socioeconómica en América Latina y Colombia.

Panorámica sobre las políticas públicas para la redistribución de la riqueza

Davide Riccardi, Jairo Agudelo Taborda & Verónica del Carmen Bossio Blanco

Tipo de artículo: Artículo de Revisión

Recibido: julio de 2022

Revisado: agosto de 2022

Aceptado: septiembre de 2022

Autores

1 Investigador postdoctoral - Departamento de Ciencias Políticas y Sociales de la Universidad de Pavia (Italia).

Correo electrónico: davide.riccardi@unipv.it

d.riccardidavide@gmail.com

Orcid: https://orcid.org/0000-0001-5936-3648

2 Universidad del Norte (Colombia). Doctor en Ciencias Políticas - Política Internacional - por la Universidad de Roma “La Sapienza” y en Filosofía por la Pontificia Universidad Lateranense (Italia).

Correo electrónico: tabordaj@uninorte.edu.co

Orcid: https://orcid.org/0000-0002-0396-6666

3 Universidad de Cartagena. Candidata a Magister en Ciencias de la Educación, de la Formación Continúa y Ciencias Pedagógicas por la Universidad de Florencia (Italia).

Correo electrónico: vbossiob@unicartagena.edu.co

Orcid: https://orcid.org/0000-0002-1735-437X

Cómo citar:

Riccardi, D., Agudelo Taborda, J. & Bossio Blanco, V. (2022). La disuguaglianza socioeconomica in America Latina e Colombia. Panoramica sulle politiche pubbliche per la redistribuzione della ricchezza. Revista Internacional de Cooperación y Desarrollo. 9(2), 18-33

DOI: 10.21500/23825014.6093

Copyright: © 2022

Revista Internacional de Cooperación y Desarrollo.

Esta revista proporciona acceso abierto a todos sus contenidos bajo los términos de la licencia creative commons Atribución–NoComercial–SinDerivar 4.0 Internacional (CC BY-NC-ND 4.0)

OPEN ACCESS

OPEN ACCESS

Abstract

In America Latina, la lotta alla disuguaglianza socioeconomica è un tema ricorrente del dibattito politico regionale e globale. Difatti, nonostante i progressi registrati durante l’epoca del boom dei prezzi delle materie prime del periodo 2008-2014, i vari governi non sono riusciti a trasformare la realtà in senso effettivamente equitativo. Attraverso una revisione statistico-documentale, questo articolo ha come obbiettivo quello di analizzare il sistema fiscale di alcuni dei principali Paesi latino-americani, con particolare attenzione verso il caso colombiano. Ne emerge che, con eccezione di Argentina, Brasile e Cuba, la realtà latino-americana è ancora molto distante dai valori di gettito fiscale e spesa sociale della media OCSE. Tale differenziale è causato in particolare da un approccio sostanzialmente regressivo del prelievo fiscale, accompagnato da alti livelli di elusione ed evasione. Ne deriva così che i servizi di welfare (pensioni, salute ed istruzione) non ricevono le risorse necessarie per il loro efficace, efficiente ed universale funzionamento. Ciò scredita così la loro credibilità, specialmente agli occhi delle classi medie e maggiormente agiate che spesso acquistano tali servizi dal settore privato. In virtù di tale dinamica, il welfare latino-americano si trasforma così in una sorta di elemosina che i ceti più agiati versano nei confronti dei meno abbienti. Quest’ottica ideologica è infatti uno degli ostacoli maggiori verso una trasformazione in senso progressivo del sistema fiscale latino-americano che si caratterizza, altresì, per una bassa tassazione sul reddito e sul patrimonio delle persone fisiche se comparata con gli altri Paesi di maggiore industrializzazione.

Keywords: Welfare state; politica fiscale; inclusione sociale; America Latina; Carlo Tassara.

Resumen

En América Latina, la lucha contra la desigualdad socioeconómica es un tema recurrente del debate político regional y global. De hecho, a pesar de los avances logrados durante el auge de los precios de las materias primas entre 2008 y 2014, los distintos gobiernos no han logrado transformar la realidad hacia una condición efectivamente equitativa. A través de una revisión estadístico-documental, este artículo pretende analizar el sistema tributario de algunos de los principales países latinoamericanos, con especial atención al caso colombiano. Resulta que, con la excepción de Argentina, Brasil y Cuba, la realidad latinoamericana está todavía muy lejos de los valores de ingresos fiscales y de gasto social de la media de la OCDE. Este diferencial se debe, en particular, por un enfoque sustancialmente regresivo de la fiscalidad que acompañan, además, altos niveles de evasión y elusión. El resultado es que los servicios relacionados con el Estado de bienestar (pensiones, salud y educación) no reciben los recursos necesarios para su funcionamiento eficaz, eficiente y universal. Esto desacredita la credibilidad del welfare, sobre todo a los ojos de las clases medias y altas que frecuentemente compran estos servicios al sector privado. En virtud de esta dinámica, el Estado de bienestar latinoamericano se transforma así en una forma de limosna de las clases más acomodadas hacia las menos favorecidas. Esta visión ideológica es, de hecho, uno de los mayores obstáculos para una transformación progresiva del sistema fiscal latinoamericano, que se caracteriza además por una muy baja tributación de los ingresos y del patrimonio de las personas físicas en comparación con otros países de mayor industrialización.

Palabras clave: Estado de bienestar; política fiscal; inclusión social; Latinoamérica; Carlo Tassara.

Abstract

In Latin America, the struggle against socioeconomic inequality is a recurring theme of regional and global political debate. In fact, despite the progress made during the 2008-2014 commodity price boom, the various governments have failed to transform reality in a more equitable direction. Through a statistical-documentary review, this paper aims to examine the tax system of some of the main Latin American countries, with a particular focus on the Colombian case. It emerges that, with the exception of Argentina, Brazil, and Cuba, the Latin American reality is still very far from the values of tax revenues and social spending of the OECD average. This differential is caused in particular by a substantially regressive approach to taxation, accompanied by high levels of avoidance and evasion. The result is that welfare services (pensions, health, and education) do not receive the necessary resources for their effective, efficient, and universal functioning. This, thus, discredits their credibility, especially in the eyes of the middle and rich classes, who often purchase these services from the private sector. By virtue of this dynamic, the State of Latin American welfare is, thus, transformed into a kind of charity of the most affluent classes to the least favored ones. This ideological outlook is in fact one of the greatest obstacles to a progressive transformation of the Latin American tax system, which is also distinguished by a very low taxation of the income and wealth of individuals compared to other countries of greater industrialization.

Keywords: Welfare State; Fiscal Policy; Social Inclusion; Latin America; Carlo Tassara.

1. Esiste un modello sociale latino-americano? Omaggio al contributo accademico di Carlo Tassara

Nei quarant’anni di esperienza professionale al servizio della Cooperazione Internazionale, Carlo Tassara ha riservato particolare attenzione nei confronti dello studio delle politiche pubbliche per la coesione e inclusione sociale, tema altresì ben caro all’Unione Europea e cardine nelle relazioni euro-latinoamericane (Tassara, 2012, 2016, 2018a, 2018b; . Dai molteplici lavori accademici di Tassara emerge la riflessione –e quindi anche l’interrogativo– sull’eventuale esistenza di un modello sociale latino-americano. A tale domanda provarono a rispondere, in occasione del Convegno intitolato El Modelo Social Europeo y América Latina, vari studiosi provenienti dalle Americhe e dall’Europa. Tale incontro stimolò inoltre la pubblicazione di un omonimo libro, curato dall’allora Direttore dell’Instituto de Estudios Europeos dell’Universidad del Norte, . In quell’occasione, più che offrire una risposta univoca, si cercò di stimolare la riflessione anzitutto verso l’eurocentrismo della domanda posta, per poi proseguire con l’analisi delle politiche pubbliche di contrasto alla povertà ed alla disuguaglianza socioeconomica . In questo articolo si aggiorneranno quindi quelle considerazioni senza tuttavia considerare i dati, ancora parziali, relativi al periodo di pandemia da covid-19 .

2. Premesse concettuali e storiche

L’idea egemonica di “modello sociale” passa necessariamente per un’interpretazione eurocentrica del termine. A tale concetto, infatti, si riconduce la costruzione del welfare state, espressione dell’espansione dei diritti socioeconomici che iniziarono ad essere istituzionalizzati e finanziati in maniera sistematica e vigorosa tra la seconda metà del XIX secolo ed il secondo dopoguerra, prima in Europa e poi in America Settentrionale (Moreno, 2019; . L’egemonia discorsiva e culturale europea, legata anche alla logica di espansione della democrazia nelle sue accezioni più ampie –e quindi anche sociali– portò quindi a rafforzare la lettura di questo fenomeno politico e sociale in un solo senso geo-ideologico: dall’Europa verso altri Continenti. In tale ottica, risulta difficile per il contesto latino-americano identificare “più modelli sociali” così come fece , in particolar modo per il contesto europeo. Infatti, già dalla fine del secolo scorso, l’autore danese, nella sua celebre monografia The three worlds of welfare capitalism, riuscì a suddividere in tre grandi modelli lo Stato sociale dei principali contesti industrializzati, Europa in primis. Per l’America Latina tale analogo esercizio risulta difficoltoso, avendo avuto la regione un processo di industrializzazione limitato rispetto alle tradizionali potenze economiche del nord del mondo. Nonostante ciò, è possibile identificare chiaramente significativi momenti storici in cui le Costituzioni latino-americane incorporarono progressivamente la tutela dei principali diritti sociali, intesi da come il diritto alla salute, al lavoro e all’istruzione. In America Latina questi sono stati sanciti per la prima volta in una Carta fondamentale in seguito alla Rivoluzione messicana del 1917 . Dopodiché, altre Nazioni della regione seguirono l’esempio del Paese mesoamericano: Bolivia (1938), Cuba (1940), Uruguay (1942), Ecuador e Guatemala (1945), Costa Rica (1949). Di particolare rilevanza furono i periodi legati ai governi di Getúlio Vargas, in Brasile (1934 e 1945), e Juan Domingo Perón, in Argentina (1949). Questi leader, infatti, figli della tradizione politica del caudillismo e del “populismo classico” latino-americano), pur garantendo un significativo progresso nel riconoscimento dei diritti sociali, limitarono fortemente le libertà civili e politiche. Fu solo a partire dagli ultimi due decenni del secolo scorso che in America Latina i diritti sociali acquisirono sistematicamente uno spazio rilevante all’interno delle principali democrazie liberali. La Costituzione colombiana del 1991, ad esempio, a conferma di quanto detto, definisce lo Stato come “sociale di diritto” (art. 1), seguendo il modello spagnolo post-franchista che incluse nella sua nuova Carta fondamentale il termine “Stato di diritto sociale e democratico”. Anche il Brasile, dopo quasi tre lustri dalla nuova Costituzione, iniziò una profonda trasformazione del proprio modello sociale durante gli anni di Governo del Partito dei Lavoratori tra il 2003 ed il 2015 .

Tuttavia, nonostante le formali innovazioni costituzionali, la realtà politica, sociale ed economica latino-americana ha storicamente sperimentato una debolezza istituzionale caratterizzata da un abissale scollamento tra norma e prassi. Ciò è dovuto al fatto che il potere, sin dalla colonia, sia stato conteso e distribuito tra ridotti gruppi di élite e di caudillos che, specialmente dall’epoca repubblicana, hanno modellato le Costituzioni dei nuovi Stati a loro uso e costume secondo l’esclusivo interesse dei gruppi dominanti.

Su questa logica sorsero gli Stati-Nazione che esclusero sistematicamente le masse dal controllo delle istituzioni. Tale emarginazione cronica, in epoche considerate “liberali”, mantennero, tuttavia, una composizione corporativista della società che si rafforzò durante i periodi di autoritarismo del XX secolo. Tutto ciò ha prodotto, fino ai giorni nostri, il fenomeno che Boaventura de Sousa Santos chiama “fascismo dell’apartheid sociale” (2004, pp. 22). Tale termine si riferisce al contesto di segregazione che vive gran parte della popolazione, abbandonata alla “condizione di natura” hobbesiana dove la protezione dello Stato è pressoché nulla, specialmente in ambito sociale.

Queste circostanze si manifestano sia nelle aree rurali che nei contesti urbani. Le megalopoli latino-americane tendono a riprodurre infatti segregazione sociale a cui si aggiungono anche elementi di endemico razzismo, culturalmente legato all’eredità ideologica dello schiavismo, oggi identificato con il mantenimento della “colonialità del potere” anche attraverso la complicità massmediatica (Quijano, 2000, p. 201; Romero, Riccardi e Díez, ٢٠١٩). Ne è contemporaneo esempio Cartagena de Indias che, come altre città latino-americane costiere, nonostante la maggioritaria presenza di afrodiscendenti tra i propri abitanti, mantiene la quasi totalità di questa popolazione in un marcato contesto di segregazione socioeconomica e territoriale (Burgos Bolaños e Padauí, 2016).

La breve premessa esposta poc’anzi offre un essenziale strumento interpretativo per comprendere la cronica avversità dei governi latino-americani verso riforme fiscali a forte connotazione progressiva, necessarie per sostenere finanziariamente la garanzia dei principali diritti sociali riconosciuti dalle rispettive carte fondamentali.

Al di là dell’identificazione o meno di un modello sociale latino-americano e dell’influenza europea su di esso, ciò che spicca è la profonda e persistente disuguaglianza socioeconomica presente in quasi tutti i Paesi della regione. Questo fenomeno rappresenta una minaccia sia per la cosiddetta “crescita sostenibile” che per la coesione sociale. Nel 2014, infatti, il 10% più ricco della popolazione dell’America Latina possedeva il 71% della ricchezza regionale, nonostante il calo rilevato tra il 2002 e il 2014 (Amarante, Galván e Mancero, aprile 2016). Da evidenziare inoltre che, durante lo stesso periodo, le fortune dei miliardari latino-americani sono cresciute del 21% annuo, con un incremento quasi sei volte superiore al PIL della regione (CEPAL e OXFAM, 2016).

La contrazione economica, che ha colpito gran parte dell’America Latina a partire dal 2014 con il calo dei prezzi delle materie prime, si è rivelata una minaccia per l’insufficiente ma tangibile progresso che la regione ha vissuto dall’inizio del XXI secolo in termini di lotta alla povertà. In tale periodo, infatti, circa 60 milioni di persone hanno accresciuto la già esile classe media latino-americana (Colomer e Alcantara, 2015).

Secondo i dati CEPAL, nel 2014 il 28% della popolazione dell’America Latina (circa 167 milioni di persone) è rimasta in condizioni di povertà, mentre il 12% (circa 71 milioni di persone) in condizioni di povertà estrema. La carenza di risorse pubbliche nella regione resta quindi una delle cause principali per cui i governi non riescono a garantire ai propri cittadini servizi universali e di qualità in materia di salute, istruzione, pensione, trasporti, sicurezza, tutela ambientale, ricerca e innovazione, che dovrebbero portare, oltre che a miglioramenti di produttività e crescita economica, anche ad un maggiore benessere e sviluppo sociale. Nonostante i significativi progressi in termini di divario socioeconomico avvenuti dall’inizio del secolo, l’America Latina continua a guidare la lista delle regioni più disuguali del mondo, al di sopra dell’Africa e dell’Asia. I dati del coefficiente di Gini sono migliorati positivamente, ma con intensità diverse in 14 Paesi dell’America Latina: Argentina, Bolivia, Brasile, Perù e Uruguay hanno avuto il miglioramento più significativo; Cile, Colombia, Ecuador e Panama hanno avuto risultati intermedi; Messico, Repubblica Dominicana e i Paesi centroamericani hanno registrato i progressi meno notevoli. Secondo la CEPAL, tra il 2002 e la vigilia della crisi globale del 2008, la povertà è diminuita del 25% e il tasso di indigenza è sceso del 33% (Buonomo e Yanes, 2013). Nonostante questi miglioramenti, la regione continua ad essere altamente disuguale. Il 10% più ricco della popolazione riceve il 32% del reddito totale, mentre il 40% più povero riceve solo il 15% (CEPAL, 2013). La situazione è ancora più estrema in El Salvador, Honduras e Guatemala dove, secondo l’Istituto centroamericano per gli Studi Fiscali, ICEFI (2015), il 20% più ricco concentra il 50% del reddito.

Nei paragrafi successivi si analizzeranno i sistemi fiscali e la redistribuzione del reddito dei principali Paesi latino-americani per dare spazio, prima delle conclusioni, al caso colombiano.

3. Principali caratteristiche dei sistemi tributari latino-americani

A causa dei particolari fattori politici, sociali ed economici poc’anzi menzionati, i Paesi dell’America Latina hanno subito molteplici riforme fiscali. Tuttavia, dagli anni ‘60, possono essere individuati tre principali periodi di riforma (Mahon, 2004). Durante primo momento, compreso tra il 1967 e il 1994, gli Stati si sono concentrati sull’aumento della riscossione attraverso l’ampliamento della base imponibile, specialmente dell’imposta sul valore aggiunto (IVA). Questi anni sono stati fondamentali per l’aumento delle entrate, necessarie per correggere i crescenti disavanzi fiscali causati dall’aumento della spesa pubblica e compensare così in parte la perdita dei dazi doganali data dalla progressiva liberalizzazione commerciale dell’epoca.

Il secondo periodo di riforme, compreso tra l’inizio degli anni ‘90 ed il primo decennio degli anni 2000, ha comportato, nella stragrande maggioranza dei casi, modifiche alla riduzione delle imposte e delle aliquote o basi IVA in funzione della crescita del gettito fiscale rispetto al PIL. Parallelamente, si è registrato un miglioramento dell’efficienza della raccolta attraverso maggiori capacità della pubblica amministrazione che ha beneficiato anche di un importante aggiornamento tecnologico. È necessario risaltare che questi primi due periodi di riforma hanno avuto un carattere principalmente regressivo, in cui le imposte indirette sono state quelle che hanno maggiormente contribuito all’espansione del gettito fiscale.

Il terzo periodo, decisamente più attuale, è iniziato con la riforma uruguaiana del 2006, sotto il governo di Tabaré Vázquez, ed è durato fino alla riforma del 2014 che è stata attuata in Cile durante la presidenza di Michelle Bachelet. In questo lasso di tempo, anche il Messico ha approvato nell’ottobre 2013 una riforma fiscale. Le suddette iniziative rappresentano una novità nel panorama latino-americano perché hanno introdotto, ad eccezione del caso messicano, una maggiore presenza di misure progressiste in controtendenza con il tradizionale approccio delle politiche fiscali nella regione (Mahon, Bergman e Arnson, 2015).

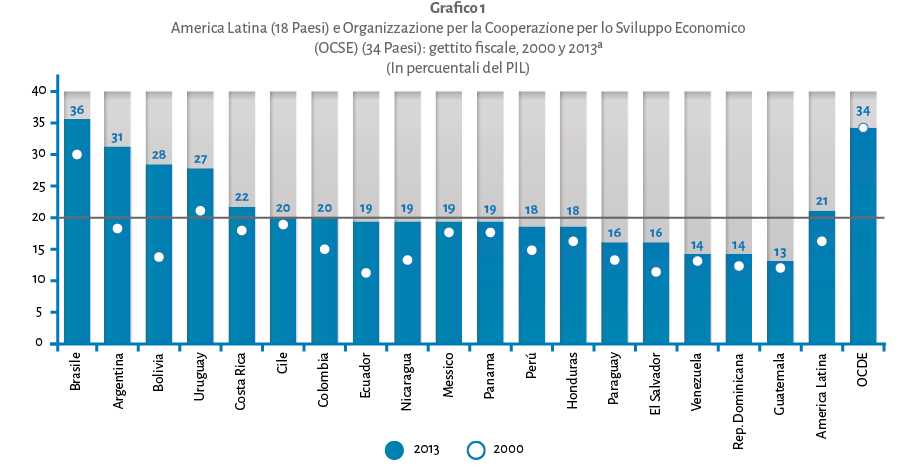

Nonostante l’aumento del gettito fiscale degli ultimi decenni, i Paesi dell’America Latina mantengono un’aliquota fiscale significativamente inferiore alla media dei Paesi membri dell’Organizzazione per la Cooperazione e lo Sviluppo Economico (OCSE). Secondo CEPAL e OXFAM (2016), tra il 2000 e il 2013, l’aliquota fiscale media regionale è passata dal 16,0% del PIL al 20,6%. Tuttavia, questi valori rimangono ancora al di sotto della media OCSE che nel 2013 era del 32,1% (Grafico 1).

Fonte: CEPAL e OXFAM (2016) / Riccardi e Agudelo (2019)

Nota. Per quanto riguarda Bolivia e Messico, si includono alcune imposte legate allo sfruttamento delle risorse naturali non rinnovabili che si possono considerare come entrate non tributarie.

Vale la pena notare che la media regionale non mostra la differenza significativa nei risultati tra i Paesi. Ad esempio, Argentina, Bolivia, Brasile e Uruguay sono quelli che si avvicinano di più al valore della media OCSE in termini di riscossione delle imposte. Nonostante ciò, c’è un gruppo di Paesi che raggiunge a malapena il 20%, valore questo considerato come il minimo per raggiungere gli Obiettivi di Sviluppo Sostenibile (ODS). Ci sono infine diversi Paesi della regione che non hanno raggiunto tale cifra.

Come ribadito da Thomas Piketty (2014, p. 1.136):

Tutte le esperienze storiche suggeriscono che con il 10-15% del reddito nazionale di entrate fiscali è possibile assicurare solo i tradizionali servizi pubblici: se si vuole far funzionare bene la polizia e la giustizia, non resta molto altro per finanziare l’istruzione e la sanità. L’altra possibile scelta è pagare poco tutti, poliziotti, giudici, insegnanti e infermieri, in tal caso è probabile che qualcuno di questi servizi non funzioni come si deve. Il tutto può generare un circolo vizioso, poiché il cattivo funzionamento dei pubblici servizi contribuirà a sua volta a minare la fiducia nello Stato, con conseguenti gravi ricadute sulla riscossione fiscale.

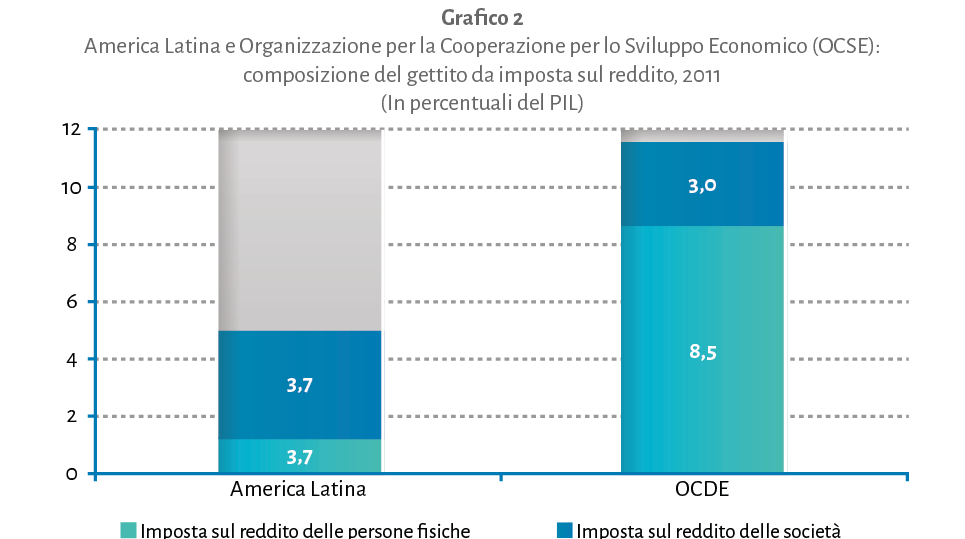

Questa situazione si verifica solitamente in America Latina dove, nonostante alcuni casi ben al di sopra della media regionale, la base imponibile non consente un adeguato finanziamento dei servizi pubblici, compresi quelli che tipicamente costituiscono i pilastri del welfare: sanità, istruzione e sistema pensionistico. La realtà latino-americana rispecchia quindi un basso livello di progressività impositiva, accompagnata da una bassa pressione fiscale basata su un modello regressivo, dove le imposte indirette –come l’IVA– rappresentano la principale fonte di entrate. Di scarsa efficacia è stato l’aumento delle imposte sul reddito che, nonostante il suo aumento medio dal 3,1% del PIL nel 2000 al 5,2% nel 2013, non ha cambiato la struttura dei sistemi fiscali latino-americani. Questi restano infatti ben al di sotto della media dei Paesi OCSE, nei quali la stessa tipologia di imposta si attestava nel 2013 all’11,6% del PIL. In particolare, tale differenza è data da un insufficiente riscossione dalle imposte sui redditi delle persone fisiche (IRPEF) che risultano essere cinque volte inferiore ai livelli dei Paesi OCSE. Degno di nota è altresì il fatto che le imposte sul reddito di impresa (IRES) risulta essere leggermente superiore nei Paesi latino-americani rispetto agli altri della OCSE (Grafico 2).

Fonte: CEPAL e OXFAM (2016) / Riccardi e Agudelo (2019)

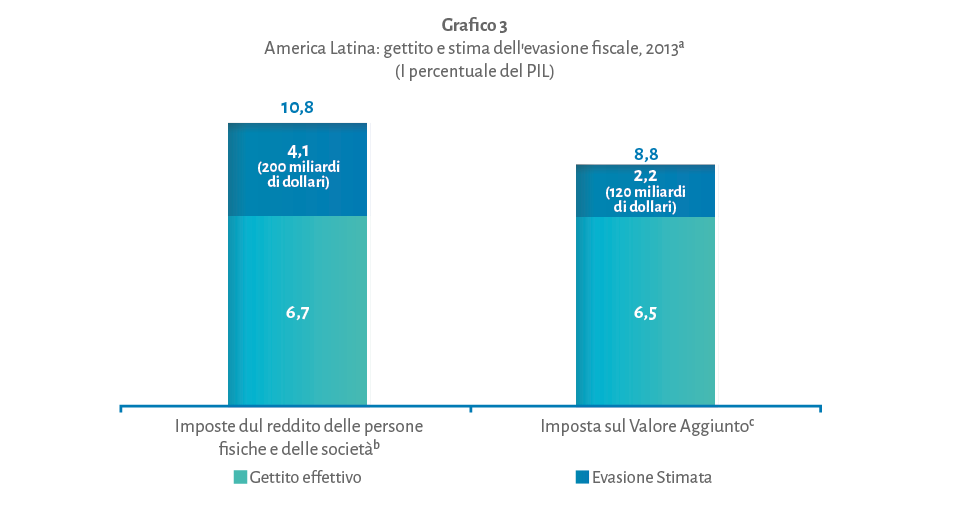

Un’altra grande debolezza del sistema fiscale latino-americano è legata ai suoi elevati livelli di evasione fiscale. La CEPAL stima che nel 2013 il valore di evasione sia stato di circa 200.000 milioni di dollari nell’ambito delle imposte sul reddito di persone fisiche e imprese, ovvero il. 4,1% del PIL rispetto al 6,7% effettivamente incassato. In termini di evasione dell’imposta sul valore aggiunto sono stati calcolati circa 120.000 milioni di dollari, ovvero il 2,2% del PIL rispetto al 6,5% incassato (Grafico 3). Per dare un’idea del significato di questi dati, è importante evidenziare che, per quello stesso anno, la spesa media in conto capitale realizzata dai governi nazionali latino-americani è stata del 4,5% del PIL. Ciò significa che il costo dell’evasione fiscale nella regione è stato maggiore del totale della spesa pubblica che gli Stati hanno investito nella regione. Questi dati possono interpretarsi come un’evidenza dell’alto livello di informalità delle economie latino-americane che si accompagna ad una marcata sfiducia da parte dei cittadini verso le istituzioni pubbliche della regione. Tutto ciò a discapito quindi di una diffusa cultura fiscale.

Fonte: CEPAL e OXFAM (2016) / Riccardi e Agudelo (2019)

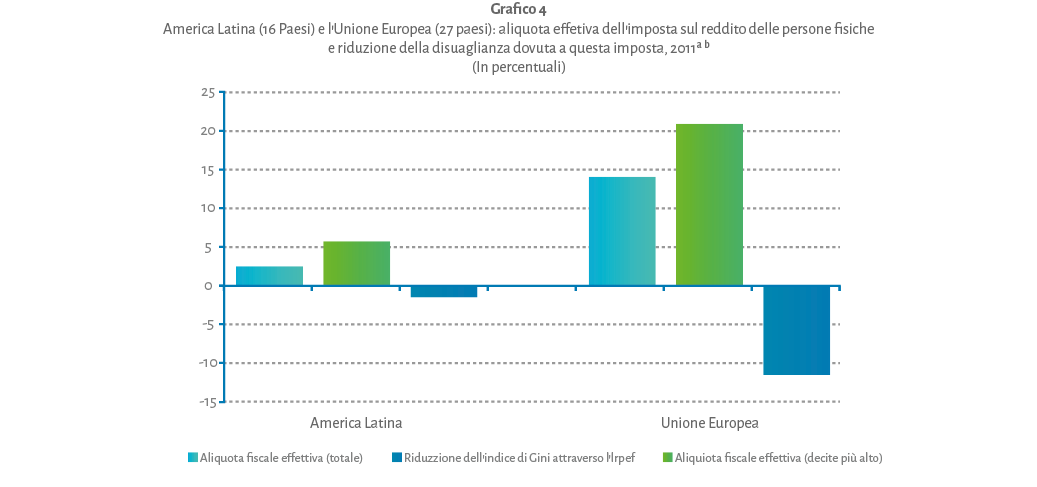

Un’altra caratteristica del sistema tributario latino-americano è legata ai bassi livelli di riscossione (e imposizione) che vengono effettuati nei confronti del decile più ricco della popolazione, ben al di sotto della media dei Paesi OCSE. È evidente che la struttura fiscale presente in America Latina mantiene ed alimenta la disuguaglianza mediante la propria fisionomia regressiva a cui si accompagna un alto livello di evasione ed elusione. Nello specifico, l’imposta sui redditi per le persone fisiche incide a livello regionale a malapena in termini di riduzione della disuguaglianza: del 2,1% secondo il coefficiente di Gini, a fronte di un’incidenza media dell’11,6% dei Paesi membri dell’Unione Europea. La ragione di ciò è legata, appunto, al basso livello delle aliquote fiscali in America Latina per le persone fisiche (CEPAL e OXFAM, 2016) (Grafico 4).

Fonte: CEPAL e OXFAM (2016) / Riccardi e Agudelo (2019).

Nota. Calcolato sulla base dei redditi lordi. I dati UE includono le imposte dirette aggiuntive in alcuni Paesi, tra queste quelle immobiliari e quelle verso le istituzioni religiose.

Un numero crescente di studi mette in luce che alcuni sistemi fiscali latino-americani alimentano le disuguaglianze di genere che evidentemente frustrano le opportunità di autonomia economica delle donne. CEPAL e OXFAM (2016) evidenziano, per esempio, come in tre Paesi centroamericani e caraibici (Honduras, Guatemala e Repubblica Dominicana) la mancanza di detrazioni specifiche per i lavoratori autonomi (settore a forte presenza femminile) sommata al fatto di non tenere conto di nessun tipo di compenso per le donne che si occupano della cura della casa e del welfare familiare (ad esempio, l’assistenza ai minori e agli anziani), acuisce la disuguaglianza di genere. In Bolivia, per esempio, secondo una ricerca sulla realtà fiscale realizzata da Coello e Fernández (2013), la non considerazione dei compiti che le donne acquisiscono in ambito dell’assistenza familiare non retribuita aumenta la disuguaglianza di genere.

4. La difficile redistribuzione del reddito: il dibattito tra i differenti approcci politici

Il carattere limitato che i sistemi tributari latino-americani hanno in termini di redistribuzione del reddito attraverso la riscossione è dovuto al loro carattere marcatamente regressivo. Nonostante alcune recenti riforme adottate in Cile, Uruguay e Messico e le molteplici raccomandazioni espresse da alcuni dei principali Organizzazioni Internazionali, la tassazione in America Latina non ha aumentato significativamente il peso delle imposte dirette.

Questa limitazione, secondo Mahon, Bergman e Arnson (2015), è dovuta sia alla sfiducia che i cittadini hanno nei confronti del settore pubblico che alla debolezza storica delle istituzioni dello Stato. Queste ultime ancora oggi caratterizzate da alti livelli di corruzione e da persistente resistenza delle élite economiche dinanzi a qualsiasi tassazione sulla proprietà.

Secondo vari studi, la redistribuzione del reddito attraverso la spesa risulta essere la meno conflittuale, da un punto di vista politico, a condizione che venga mantenuta un’ampia base tributaria. In merito, vi sono diversi esempi significativi di Paesi in cui la dimensione della spesa è più importante del peso della tassazione (Goñi, López e Servén, 2011). Questa dinamica si verifica soprattutto nei più solidi Stati sociali d’Europa. I dati OCSE mostrano come, nella prima parte degli anni 2000, alcuni dei principali Paesi scandinavi (Svezia, Danimarca e Finlandia) abbiano adottato sistemi fiscali regressivi capaci di trasformarsi in contesti altamente redistributivi in fase di spesa alla stregua delle altre principali realtà europee (Tabella 1).

Tabella 1

Coefficiente di Gini prima e dopo la politica fiscale e dopo la spesa pubblica

|

A |

B |

C |

D |

E |

F |

|

Paese |

Gini pre politica fiscale |

Gini post politica fiscale |

Punti percentuali di variazione, solo imposte [(B- C) x100] |

Gini post imposte e spesa |

Punti percentuali di variazione, totale [(B-E)x100] |

|

Germania |

.3868 |

.3467 |

4.01 |

.3055 |

8.1 |

|

Regno Unito |

.4705 |

.4610 |

0.95 |

.3434 |

12.7 |

|

Portogallo |

.4442 |

.4056 |

3.86 |

.3835 |

6.1 |

|

Francia |

.3776 |

.3568 |

2.08 |

.3016 |

7.6 |

|

Danimarca |

.4373 |

.4580 |

-2.07 |

.3063 |

13.1 |

|

Finlandia |

.4437 |

.4446 |

-0.09 |

.3233 |

12.0 |

|

Svezia |

.4066 |

.4276 |

-2.1 |

.2940 |

11.3 |

Fonte: Mahon, J. E., Bergman, M., & Arnson, C. (2015); Riccardi e Agudelo (2019).

I difensori di questo modello sostengono che una minore tassazione diretta in cambio di una cospicua riscossione indiretta e, soprattutto, una spesa pubblica redistributiva, riesca solitamente a riscuotere un maggior consenso politico tra i diversi gruppi di interesse all’interno della società con interessi opposti. Il politologo Junko Kato (2003) mette in relazione il consolidamento degli Stati sociali con la tassazione regressiva. L’autore giapponese sostiene che, in questo modo, i Paesi scandinavi sono riusciti a trovare un equilibrio tra la parte conservatrice, scettica nei confronti della tassazione diretta, e i socialdemocratici, a favore di una riscossione regressiva a condizione che fosse così ampia da finanziare efficacemente le politiche pubbliche di welfare. Questo fenomeno è quello che Jeffrey Timmons (2005) chiamerebbe un “contratto fiscale” attraverso il quale i governanti scambierebbero servizi, politiche e istituzioni con tasse, in maniera tale da far sì che la spesa pubblica favorisca in primis i contribuenti.

Nonostante ciò, il limite del sistema fiscale latino-americano è che l’esile classe media insieme a quella più ricca sono quelle che pagano di più in termini assoluti. Sarebbe quindi di forte fastidio per queste due fasce di popolazione sostenere qualsiasi altro tipo di imposta diretta o indiretta. Questo motivo potrebbe anche essere una chiave di lettura per comprendere la politica fiscale di alcuni recenti governi populisti di sinistra nella regione come quelli di Hugo Chávez (Venezuela), Evo Morales (Bolivia) e Rafael Correa (Ecuador) che, invece di ampliare la base imponibile e ricercare una maggiore progressività nei tributi, hanno sfruttato maggiormente il reddito derivante dai prezzi elevati delle materie prime, soprattutto tra il 2008 e il 2014. La particolarità rilevante dei sistemi tributari latino-americani è che il “contratto fiscale” grava, in termini assoluti, sui cittadini che hanno di più senza ricevere nulla, o quasi, in cambio, rispetto ai servizi sociali pubblici. Vale la pena considerare quindi che, in America Latina, i servizi educativi e sanitari dello Stato sono quasi sempre rivolti alle classi sociali medio-basse; quelle alte, invece, tendono a scegliere di acquistare questi servizi dal settore privato e, in alcuni casi, anche all’estero.

Si ha così una stratificazione tripartita della società. Il primo gruppo è una minoranza dal grande peso economico, l’insieme di persone che più paga in termini assoluti ma quello che ne risente meno in termini relativi a causa della regressività del sistema fiscale. È da evidenziare che questo gruppo non beneficia dei servizi pubblici dati dalla spesa sociale a causa della mediocrità, sfiducia e stigmatizzazione degli stessi. Il secondo gruppo è costituito da una esile classe media che contribuisce in modo significativo sia in termini assoluti che relativi e che in molti casi acquista, indebitandosi, servizi sociali dal settore privato perché insoddisfatto di quelli che lo stato fornisce. Il terzo gruppo è costituito dai più, una vasta fascia di popolazione povera che paga pochissimo in termini assoluti perché economicamente impossibilitata a farlo. Quest’ultimo insieme di cittadini è, da una parte, il più colpito in termini relativi dalla regressività del sistema tributario; dall’altra, quello che beneficia maggiormente della spesa sociale pubblica che, comunque, a causa delle sue limitate e insufficienti risorse, non riesce ad offrire soddisfacenti benefici in natura (come sanità e istruzione) o in trasferimenti (ad esempio, pensioni, sussidi alle famiglie, etc.) in grado di porre fine alla spirale della povertà.

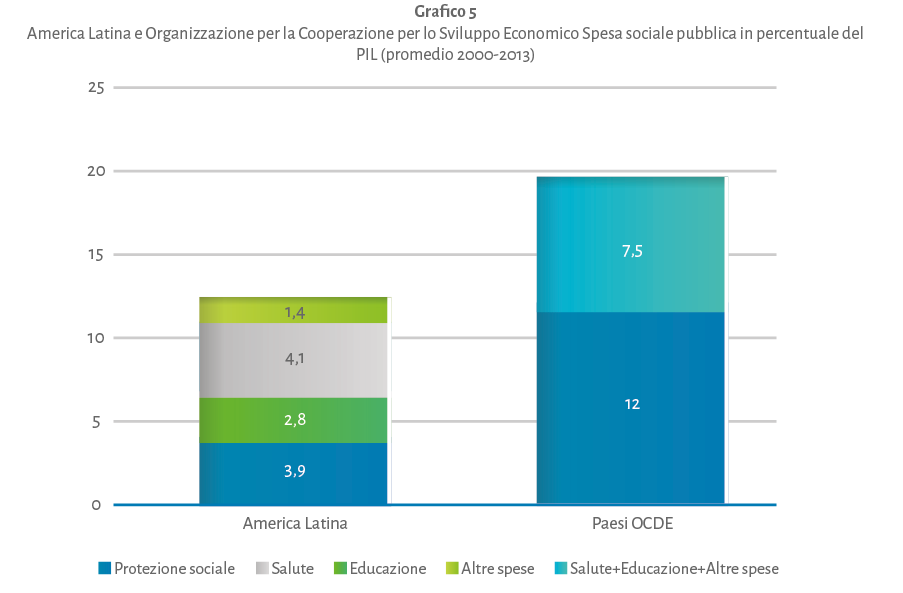

Ovviamente, lo stesso panorama latino-americano è molto eterogeneo. Tuttavia, per cercare di affrontare la questione in modo generale, vale la pena presentare alcuni dati essenziali della regione sull’impegno degli Stati verso alcuni dei principali servizi sociali. Tra il 2000 e il 2013, la spesa sociale pubblica media di 19 Paesi della regione su cui si basano i dati CEPAL (2018) è stata di appena il 12,2% del PIL; la cifra ascende, nello stesso periodo, al 19,5% del PIL per la media dei paesi OCSE (2018). Per quest’ultimo gruppo di Stati, i servizi che richiedono maggiori risorse sono quelli relativi alla protezione sociale (pensioni, sussidi, etc.) con una media del 12% del PIL, seguiti dalla spesa per sanità, istruzione e altri servizi sociali (alloggio, ambiente, tempo libero, etc.) che insieme costituiscono il 7,5% del PIL. In America Latina, invece, il settore che maggiormente domanda spesa pubblica è l’istruzione con il 4,1% del PIL, seguita da protezione sociale, sanità e altri servizi sociali, rispettivamente con il 3,9%, 2,8% e 1,4% del PIL (Grafico 5). Bisognerà capire se l’impatto della pandemia da Covid-19 determinerà un cambiamento in questa composizione di spesa nel futuro, considerando la contrazione del gettito fiscale che, specialmente nel 2020, si è ridotta del 10,9% in termini reali (OCSE, 2022).

Fonte: CEPAL e OXFAM (2016)/ Riccardi e Agudelo (2019).

Nota. Gli scarsi investimenti pubblici in ambito sociale alimentano le dinamiche di “stratificazione tripartita” sopra descritte, vanificando così la solidarietà e la coesione sociale raggiungibili con ben più alti livelli di investimento pubblico in ambito di welfare. Queste auspicabili maggiori risorse dovrebbero essere capaci di puntare all’universalizzazione e qualificazione dei servizi di base di natura sociale, legati a sanità, istruzione e sistema pensionistico.

5. Il caso colombiano

Lo studio della realtà colombiana permette di individuare un caso specifico dell’America Latina in cui spiccano, in modo particolare, le premesse generali della regione poc’anzi esposte. A riguardo di un ipotetico modello sociale nazionale, secondo quanto esposto nell’introduzione, sarebbe difficile individuare un chiaro sistema di welfare pubblico capace di soddisfare universalmente la domanda dei principali diritti sociali nel contesto nazionale, considerato tra i più rigidi e conservatori del Continente quando si tratta di sostenere le politiche sociali e di inclusione dei cittadini. In merito, l’analisi storica di David Bushnell (2011) descrive come gli “oligarchi” nel tempo non abbiano mai visto minacciati realmente i propri interessi né in ambito politico, né economico. Per questo, nonostante il lungo periodo di violenza politica che affligge il Paese da più di duecento anni, l’oligarchia colombiana non ha mai avuto bisogno di ricorrere a durevoli dittature militari in risposta ad una possibile rivoluzione sociale. L’unico caso noto fu quello del generale Rojas Pinilla (1953-1957), che tuttavia esercitò un ruolo di garante dell’ordine civile e costituzionale durante La Violencia –periodo di guerra civile scoppiato nel 1948– successivamente all’assassinato di Jorge Eliecer Gaitán, candidato presidenziale liberal-populista.

Nonostante la particolarità del sistema politico colombiano, generalmente restio dinanzi all’attuazione delle riforme sociali, si possono comunque rammentare momenti chiave della storia del Paese a partire dal 1918. In quell’anno fu introdotta per la prima volta l’imposta sul reddito, su proposta dell’economista Esteban Jaramillo. Il principio della tassazione progressiva fu ripreso e ampliato durante il periodo chiamato Revolución en Marcha, sorto in concomitanza del primo periodo di presidenza del liberale Alfonso López Pumarejo (1934-1938). La legge n. 78 del 1935 regolò infatti tecnicamente un sistema basato sulla capacità contributiva e sul principio di uguaglianza. Dopo un periodo di restaurazione conservatrice, culminato con la presidenza di Laureano Gómez (1950-1951), la legge n. 81 del 1960 è considerata ancora oggi come una delle riforme più progressiste del sistema tributario nazionale (Rodríguez Salazar, 2001). Questa, frutto della consulenza tecnica della CEPAL, cercò di attuare una tassazione sulla base di tre punti principali: i) aumento della spesa pubblica per stimolare la domanda interna, ii) sostegno verso la creazione di capitale, iii) generazione di un meccanismo redistributivo del reddito attraverso la politica fiscale. Il finanziamento di tale aumento di spesa si sarebbe poi basato sull’introduzione di nuove imposte capaci di fungere come base finanziaria del futuro sistema di previdenza sociale, già definito dalle leggi n. 5 del 1945 e n. 90 del 1946, approvate durante la presidenza di Mariano Ospina Pérez che governò tra il 1946 ed il 1950. La popolazione rurale è stata esclusa da questa riforma, oggi uno dei settori più vulnerabili della società colombiana, che è stata duramente colpita anche dal conflitto armato interno. È solo con la Costituzione politica del 1991 che il nuovo “Stato sociale di diritto” ha introdotto esplicitamente una serie di principi che includono l’equità, l’efficienza e la progressività come elementi fondanti del sistema tributario nazionale (art. 363). La Carta fondamentale è entrata in una congiuntura di trasformazioni economiche nazionali ed internazionali che hanno dato origine a tre grandi periodi fiscali (Concha Llorente, Ramírez Jaramillo e Acosta, 2017).

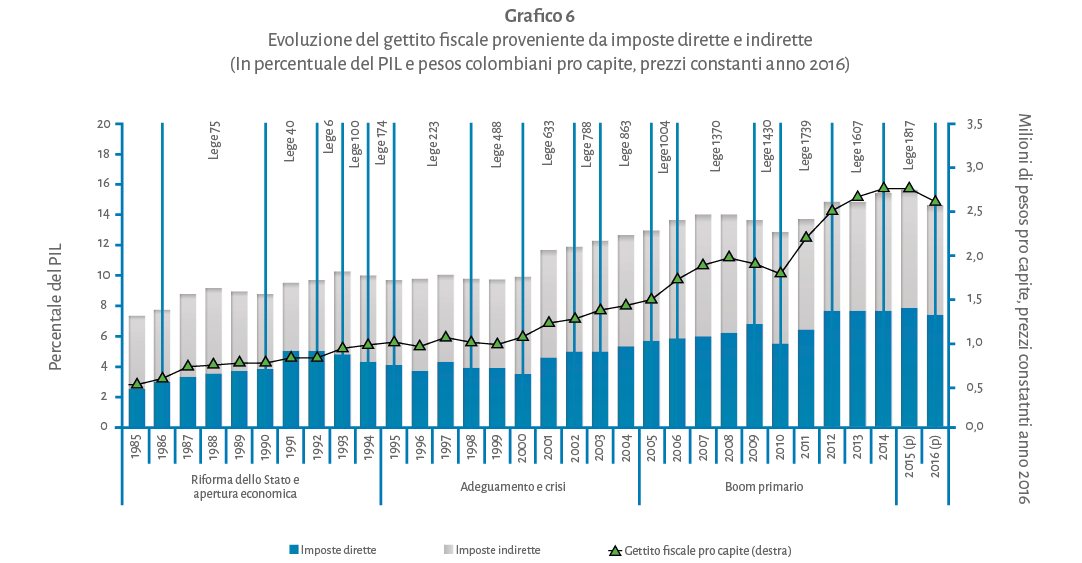

Il primo momento, tra il 1985 e il 1994, è quello di riforma dello stato e di apertura economica, spinto specialmente dalla liberalizzazione del commercio mondiale che ha coinvolto anche la Colombia. In quel periodo il Paese latino-americano stava attraversando un importante periodo di riforma fiscale con l’obiettivo di ampliare la base di riscossione in risposta alla diminuzione dei redditi derivanti dai dazi doganali e alla domanda di maggiore spesa sociale che la nuova Carta fondamentale implicava. Le riscossioni provenienti dall’estero furono sostituite da quelle interne. In quel momento le imposte dirette rappresentavano il 43% degli incassi: 4,7 punti derivavano dall’Irpef e 38,4 dai reddito d’impresa; le imposte indirette costituivano il 57% delle entrate: l’IVA con 23,2 punti percentuali, l’IVA sulle attività estere con 12,7 punti, i dazi doganali provenienti dal commercio estero e le marche da bollo, rispettivamente con 19,1 e 1,9 punti percentuali.

Il secondo periodo, compreso tra il 1995 e il 2004, fu di assestamento e di crisi, in cui l’aumento della spesa pubblica continuò ad allinearsi ai nuovi principi costituzionali. Tuttavia, in questo periodo, le spese correnti sono cresciute più rapidamente delle entrate fiscali. Poco sono riuscite a fare le riforme del 1995 e del 1998. Nel 1999 l’economia colombiana ha vissuto l’unico anno di crescita negativa del periodo. Queste dinamiche costrinsero lo Stato ad adottare tre nuove riforme fiscali nel 2000, 2002 e 2003. In questa stagione le imposte dirette scesero al 41,8% della riscossione totale con 4 punti sul reddito delle persone fisiche, 36,7 per le imprese e 1,2 sul patrimonio netto. Le imposte indirette salirono al 58,2% del gettito fiscale: 29,8 punti percentuali per l’IVA, 3,6 per l’imposta sui movimenti finanziari, 14,3 per l’IVA e l’attività estera, 8,7 per i dazi al commercio estero e 1,7 per le marche da bollo nazionali.

Il terzo periodo, compreso tra il 2005 e il 2014, si basò sul boom del settore primario trainato dalle esportazioni e dall’aumento del prezzo del petrolio che stimolarono un principio di “sindrome olandese”: rafforzamento del peso (moneta nazionale) sul mercato valutario internazionale, riduzione delle esportazioni non estrattive e aumento delle importazioni. Questo momento fu caratterizzato da un aumento delle imposte dirette che contribuirono al 46% dell’incasso totale: 43,3 punti percentuali sui redditi (40,8 per le società e 2,5 per le persone fisiche) e 3,5 punti di imposte sul patrimonio di persone fisiche e società.

Dal 1984 al 2014 il gettito fiscale è praticamente quadruplicato, passando dall’8,9% del PIL del primo momento al 10,7% del secondo periodo, fino al 14,1% del terzo periodo (Grafico 6). Nonostante ciò, prendendo in considerazione il Grafico 1, riferito al 2013, il livello del gettito fiscale colombiano è stato ben al di sotto del livello medio latino-americano, 21% del PIL, e della media dei Paesi OCSE, 32,1% (CEPAL e OXFAM, 2016). A ciò si aggiunge l’elevata evasione fiscale, fenomeno comune a tutta la regione. In Colombia, il tax gap relativo all’imposta sul reddito delle società è elevata ma tra le più basse della regione, al 35,4% nel periodo compreso tra il 2000 e il 2005 (Pecho, Peláez e Sánchez, 2012). L’Agenzia delle Entrate Colombiana (DIAN) sostiene che la Colombia sia il Paese con il minor tax gap dell’America Latina, se si considera solo l’evasione dell’imposta sul reddito delle persone giuridiche che, tra il 2000 e il 2010, è stata del 34,5% rispetto al 56,8%, corrispondente alla

media della regione (Ávila e Cruz, 2015).

Fonte: Concha Llorente, Ramírez Jaramillo y Acosta (2017) / Riccardi e Agudelo (2019).

La prospettiva menzionata poc’anzi cambia se si prende in considerazione l’evasione delle imposte sul reddito delle persone fisiche. La ricerca più recente colloca infatti la Colombia come uno dei Paesi con il tax gap più alto della regione con il 67,4%, 17,4 punti percentuali in più rispetto alla media latino-americana del 2005 (Gómez Sabaini, Jiménez e Podestá, 2010; Concha, Ramirez e Acosta, 2017). Per quanto riguarda il divario fiscale dell’IVA, la Colombia è sostanzialmente in linea con la media dei suoi vicini regionali, tra il 23% e il 24% per l’anno 2012.

Per la spesa pubblica sociale, il Paese, dal suo primo periodo di riforme e di apertura economica, ha subito una notevole crescita del gettito fiscale, passando dal 9,9% del PIL del 1990 al 20,7% del 2015. Quell’anno, oltre ad essere l’ultimo periodo di misurazione effettuato dalla CEPAL (2018), fu il momento in cui l’aumento della spesa pubblica sociale sorpassò la media regionale (14,5% del PIL), attestandosi praticamente in linea con la media dei Paesi OCSE (21% del PIL). Tra le principali voci di spesa spiccano la protezione sociale (9,1% del PIL), il settore sanitario (4,9%), l’istruzione (4,6%) e gli altri servizi (2,1%). Nonostante l’incremento degli ultimi due decenni, il contesto colombiano è comunque ancora lontano dalle realtà di spicco della regione per livello di spesa pubblica sociale. Tra queste, Cuba, Argentina e Brasile che segnano rispettivamente il 35,8%3, 30,8% e 25,6% del PIL (Grafico 7).

Fonte: Riccardi e Agudelo (2019); CEPAL (2018).

In un certo senso, l’aumento della spesa pubblica sociale colombiana è conforme alla tesi di Junko Kato (2003), secondo cui la tassazione regressiva sia la più sostenibile da un punto di vista politico per il consolidamento dello Stato sociale. Tra il 2010 e il 2012, infatti, la Colombia ha mantenuto una struttura fiscale composta principalmente da imposte indirette: il 7,2% del PIL rispetto al 6,3% delle imposte dirette. Comunque sia al di sotto della media regionale che, per lo stesso periodo, si è attestata rispettivamente al 9% e al 7% del PIL (Concha, Ramírez e Acosta, 2017).

In conclusione, è importante sottolineare che l’incremento della spesa pubblica colombiana, avvenuta dopo la riforma costituzionale del 1991, non è stato sufficiente a ridurre la profonda disuguaglianza presente nel Paese. La Colombia continua, infatti, ad essere uno dei Paesi più disuguali dell’America Latina e del mondo. Nel 2011 il suo coefficiente di Gini per la distribuzione primaria del reddito era 0,53, il più alto della regione (CEPAL, 2015). La disuguaglianza si riduce meno che in altri Paesi se si considera la redistribuzione in base al reddito disponibile (pensioni, trasferimenti, imposte dirette, etc.), ma la progressività della politica fiscale dà risultati notevolmente migliori se si include la spesa pubblica per la sanità e l’istruzione, che ha il coefficiente riadattato a 0,45. Nonostante ciò, la Colombia mantiene un livello di disuguaglianza socioeconomica tra i più alti della regione con un effetto redistributivo inferiore a Brasile, Argentina, Cile e Messico (Concha, Ramírez e Acosta, 2017).

Uno studio di Alvaredo e Londoño (2014), basato sui dati DIAN, mostra che l’1% dei maggiori contribuenti sul reddito detiene un quinto della ricchezza prodotta in Colombia. Infatti, l’eminente economista Salomón Kalmanovitz (20 aprile 2014) ricorda che in questo Paese:

Sebbene l’aliquota marginale dell’imposta sul reddito del 33% sia elevata rispetto ad altri Paesi, ciò che viene effettivamente pagato è viziato da esenzioni molto generose che trasformano tali aliquote al 7% di imposizione sul reddito dei più ricchi. Questo valore corrisponde a meno della metà della quota che in proporzione paga la classe media stipendiata attraverso le trattenute in busta paga.

L’effetto redistributivo, inoltre, resta contenuto in quanto le imposte dirette gravano principalmente sulle imprese, mentre il carico fiscale diretto sui redditi delle persone fisiche è attualmente insufficiente, soprattutto se si tiene conto della riscossione e della redistribuzione che si potrebbe generare includendo, inoltre, le proprietà terriere ancora oggi senza censimento. La riforma agraria e la disuguaglianza nel contesto rurale sono questioni storiche di vecchia data, attualmente irrisolte (Parada, 2019; Riccardi e Agudelo, 2021). Queste dovrebbero essere affrontate anche con l’ausilio legislativo dell’Accordo di Pace siglato nel 2016, dopo oltre mezzo secolo di conflitto, tra lo Stato e le FARC-EP. Tocca quindi al nuovo governo di Gustavo Petro la sfida –lasciata in sospeso dalla Presidenza di Iván Duque– di portare avanti il compito di trasformare il Paese verso un contesto più equo e inclusivo.

6. Conclusione: la “stratificazione” della cittadinanza sociale, una peculiarità del modello sociale latino-americano

Secondo quanto analizzato sopra, nonostante gli sforzi degli ultimi tre decenni, l’estremo divario socioeconomico in cui si trova attualmente l’America Latina è dovuto a una debolezza delle istituzioni pubbliche di lunga data. In un contesto di maggiore partecipazione delle categorie sociali storicamente escluse dagli si potrebbero riformare o rifondare alcune carte costituzionali a favore di una maggior tutela dei diritti sociali, spesso in dialogo con i diritti etnici e ambientali. Tuttavia, ad eccezione di alcuni casi isolati come Brasile, Argentina e Cuba, il gettito fiscale attraverso il quale si intende finanziare un possibile modello sociale latino-americano è estremamente insufficiente e iniquo rispetto ai Paesi con la più lunga tradizione di welfare state. Questa dinamica porta al mancato rispetto o alla scarsa qualità dei servizi sociali costituzionalmente garantiti determinando una stratificazione della cittadinanza sociale dove il welfare, per la sua mediocrità ed inefficienza, è utilizzato principalmente dalle fasce più povere della società ma finanziato principalmente dalle classi sociali medio-alte. In questo modo, i servizi pubblici sociali sono percepiti non come diritti universali –a prescindere dalla condizione socioeconomica del cittadino– ma piuttosto come un contributo-elemosina che alcuni settori della società danno ad altri.

Questo fenomeno è particolarmente evidente nel caso di studio colombiano in cui, nonostante il notevole incremento nel totale del gettito fiscale e nella spesa pubblica sociale, il welfare ha un approccio differenziato in virtù delle differenze economiche all’interno della società che divide e segrega la popolazione con gergo esplicitamente classista secondo “strati” (estratos) dove, per esempio nella sanità e nell’istruzione, i settori più poveri della società sono sovvenzionati dal contributo fiscale proveniente dalla classe media e alta. D’altro canto, questi ultimi gruppi sociali difficilmente beneficiano dei servizi educativi e sanitari pubblici a causa dell’ideologica diffidenza data della carenza qualitativa che di solito hanno.

In conclusione, finché l’America Latina non riuscirà a muoversi verso un’universalizzazione dei servizi di welfare attraverso un’equa espansione del gettito fiscale, non ci saranno progressi significativi e stabili in termini di disuguaglianza e nella costruzione di un modello sociale latino-americano tanto auspicato.

7. Referencias

Alvaredo, F. y Londoño Vélez, J. (2014). Altos ingresos e impuesto de renta en Colombia, 1993-2010. Revista de Economía Institucional, 16(31), 157-194.

Amarante, V., Galván, M. y Mancero, X. (Abril de 2016). Desigualdad en América Latina: una medición global. Revista CEPAL, 118, 27-47. Consultato il 25 maggio 2022: https://www.cepal.org/es/publicaciones/40024-desigualdad-america-latina-medicionglobal

Ávila, J. y Cruz, Á. (٢٠١٥). Colombia: estimación de la evasión del impuesto de renta de personas jurídicas 2007-2012. Bogotá: DIAN, Subdirección de Gestión de Análisis Operacional.

Bobbio, N. (1995). Eguaglianza e libertà (vol. 40). Torino: Einaudi.

Bobbio, N. y Polito, P. (2010). Elementi di politica: antologia. Torino: Einaudi. Brinkmann, S. (a cura di) (2019). El Modelo Social Europeo y América Latina. Bogotá: Fundación K. Adenauer.

Buonomo Zabaleta, M. e Yanes Rizo, P. (2013). Crecimiento económico y cohesión social en América Latina y el Caribe (LC/L.3713). México D.F.: CEPAL, Naciones Unidas.

Burgos Bolaños, S. y Padauí, B. (2016). Cartagena de Indias en el sistema mundial: lectura crítica de las geografías postmodernas en una ciudad periférica. Cartagena: Editorial Universitaria. Universidad de Cartagena.

Bushnell, D. (2011). Colombia, una nación a pesar de sí misma. Nuestra historia desde los tiempos precolombinos hasta hoy. Bogotá: Planeta.

CEPAL. (2013). Panorama social de América Latina 2012 (LC/G.2557-P). Santiago de Chile: Naciones Unidas.

CEPAL. (2015). Panorama fiscal de América Latina y el Caribe 2015. Santiago: Comisión Económica para América Latina y el Caribe (CEPAL).

CEPAL. (2018). Base de datos de inversión social en América Latina y el Caribe. Consultato il 23 maggio 2018: https://observatoriosocial.cepal.org/inversion/es/indicador/gastosocial

CEPAL y OXFAM. (2016). Tributación para un crecimiento inclusivo. Santiago de Chile: Naciones Unidas.

Coello Cremades, R. y Fernández Cervantes, S. (2013). Política fiscal y equidad de género en Bolivia: Análisis y propuesta para la construcción del pacto fiscal hacia el Vivir Bien. La Paz: ONU Mujeres.

Colomer, M. y Alcántara, M. (2015). Desigualdad, pobreza, fiscalidad. Política Exterior, (29)166, 110-119.

Concha Llorente, T., Ramírez Jaramillo, J. C. y Acosta, O. L. (2017). Tributación en Colombia: reformas, evasión y equidad. Santiago de Chile: Naciones Unidas y CEPAL.

Esping-Andersen, G. (1990). The three worlds of welfare capitalism. Princeton, NJ: Princeton University Press.

Gómez Sabaini, J. C., Jiménez, J. P. y Podestá, A. (a cura di) (2010). Tributación, evasión y equidad en América Latina (LC/W.309). Documentos de Proyecto. Santiago: Comisión Económica para América Latina y el Caribe (CEPAL).

Goñi, E., López, J. H. y Servén, L. (2011). Fiscal redistribution and income inequality in Latin America. World Development, (39)9, 1558-1569.

ICEFI. (2015). Position regarding the Plan of the Alliance for Prosperity in the Northern Triangle. Guatemala: ICEFI.

Kalmanovitz, S. (20 de abril de 2014). La inequidad de Colombia. El Espectador.

Kato, J. (2003). Regressive Taxation and the Welfare State: Path Dependence and Policy Diffusion. Cambridge: Cambridge University Press.

Lobato Gentil, D. (2019). La política social en Brasil: avances y retrocesos recientes (2003-2016). In: Brinkmann, S. (a cura di), El Modelo Social Europeo y América Latina (pp. 203 -238). Bogotá: Fundación K. Adenauer.

Mahon, J. E. (2004). Causes of Tax Reform in Latin America. Latin America Research Review, 39, 1-29.

Mahon, J. E., Bergman, M. y Arnson, C. (eds.) (2015). Progressive Tax Reform and Equality in Latin America. Washington: Wilson Center.

Moreno, L. (2019). La edad de bronce del bienestar en Europa. In: Brinkmann, S. (a cura di), El Modelo Social Europeo y América Latina (pp. 75 - 102). Bogotá: Fundación K. Adenauer.

OCSE / OCDE (2015). Estudios económicos de la OCDE Colombia. Visión general. Bogotá: OCDE.

OCSE / OECD (2018). Social spending (indicator). Consultato il 23 maggio 2018, desde: https://data.oecd.org/socialexp/social-spending.htm#indicator-chart

OCSE / OECD et al. (2022). Revenue Statistics in Latin America and the Caribbean 2022. Paris: OECD. https://doi.org/10.1787/58a2dc35-en-es

Parada, J. (2019). La Colombia del posconflicto: el reto de la desigualdad. In: Brinkmann, S. (a cura di), El Modelo Social Europeo y América Latina (pp. 239 - 258). Bogotá: Fundación K. Adenauer

Pecho, M., Peláez, F. y Sánchez, J. (2012). Estimación del incumplimiento tributario en América Latina: 2000-2010. Centro Interamericano de Administraciones Tributarias. Dirección de Estudios e investigaciones Tributarias. Documento de trabajo 3.

Piketty, T. (2014). Il capitale nel XXI secolo. Milano: Bompiani.

Quijano, A. (2000), “Colonialidad del poder, eurocentrismo y América Latina”, in Lander E. (a cura di), La colonialidad del saber: eurocentrismo y ciencias sociales. Perspectivas latinoamericanas. Buenos Aires: CLACSO

Riccardi, D. e Agudelo Taborda, J. (2019). Los sistemas fiscales y la redistribución de la renta: panorámica sobre América Latina y Colombia. In: Brinkmann, S. (a cura di), El Modelo Social Europeo y América Latina (pp. 105-130). Bogotá: Fundación K. Adenauer.

Riccardi, D. e Agudelo Taborda, J. (2021). Cooperação internacional para a paz na Colômbia: divergências e convergências entre os Estados Unidos e a União Europeia, Estudos Internacionais, 9(3), 133-151

Rodríguez Salazar, Ó. (2001). La difícil consolidación de un Estado de bienestar. In Corredor Martínez, C. et al., Desarrollo económico y social en Colombia: siglo XX (pp. 203-230). Bogotá: Universidad Nacional de Colombia

Romero Tenorio, J.M., Riccardi, D., Díez Jiménez, A. (2019). La colonialità del potere nei mezzi di comunicazione colombiani. Il caso dello sbiancamento nei telegiornali di RCN. Comparative Cultural Studies: European and Latin American Perspectives, 8, 93-104.

Santos, B. d. S. (2004). Reinventar la democracia. Reinventar el Estado. Quito: Ediciones Abya Yala.

Tassara, C. (2012a). Cooperación europea y relaciones euro-latinoamericanas: características, desafíos y proyecciones. In: E. Said Hung (A cura di), Diálogos y desafíos euro-latinoamericanos. Ensayos sobre cooperación, derecho, educación y comunicación (pp.1-51). Barranquilla: Universidad del Norte.

Tassara, C. e Prandi, S. (2016). Cooperación euro-latinoaméricana y políticas públicas de cohesión social y lucha contra la pobreza. La experiencia del Programa EUROsociAL en Colombia, Opera, 18, 61-83.

Tassara, C. (2018a). Desigualdad y vulnerabilidad social en la Agenda 2030: posibles escenarios para los países latinoamericanos de renta media. Revista Internacional de Cooperación y Desarrollo, 5, 128-156.

Tassara, C. (2018b). Cooperazione internazionale allo sviluppo: governo, economia e società. Evoluzione delle politiche e scenari futuri. Roma: Nuova Cultura.

Tassara, C. e Rueda Fiorentino, M. (2022). Unión Europea y América Latina y el Caribe frente a las consecuencias socioeconómicas de la pandemia: opciones y desafíos de la cooperación euro-latinoamericana. In: Pastrana Buelvas, E., Reith, S., Velosa, E. (a cura di), Desorden mundial. ¿Pospandemia y transición? (pp. 307-329). Bogotá: Fundación K. Adenauer.

Timmons, J. F. (2005). The fiscal contract: States, taxes, and public services. World Politics, (57)4, 530-567.

Zanatta, L. (2017). Storia dell’America Latina contemporanea. Roma-Bari: Editori Laterza.